各項目をクリックしていただくと、Q&Aが表示されます。

Q

私はサラリーマン(正社員)なので、会社の年末調整で税金の精算は終わっていますが、会社に内緒で夜間アルバイトをしており、副収入があります。これは確定申告しないといけないのですか? また会社にばれない方法ってありますか?

A

2ヵ所以上からお給料をもらっている人は原則、確定申告しなければなりません。

会社へばれないようにするためには、確定申告書提出の際、第二表の住民税・事業税に関する事項欄の給与所得以外の住民税の徴収方法の選択欄を自分で納付(普通徴収)にチェックしてください。

ただし、この欄はあくまでも給与所得以外の住民税の徴収方法ですので、副業による給与も会社からの給与と合算して申告するため、住民税も会社からの給与と副業での給与と合算で計算されます。給与から天引きすべき住民税額が給与のメインである会社に通知されることもあり、会社に副業をしていることが気づかれるかもしれません。

Q

私はサラリーマンですが、本年1月に父親が他界し、借家を一軒相続しました。

結果毎月8万円の家賃収入があります。これは確定申告しないといけないのですか?

A

はい。家賃収入は不動産所得となりますので、不動産所得の金額が20万円を超える場合は確定申告しなければなりません。

不動産所得の金額とは不動産の賃貸による収入金額から必要経費を差し引いた利益のことです。

また、不動産所得の金額が赤字の場合は給与所得から源泉徴収された所得税額が還付されますので確定(還付)申告されることをお勧めします。

詳細につきましては、不動産オーナーの税務知識(Q&A)をご参照ください。

Q

私はサラリーマンであり、毎年年末調整により税金の精算は終わっていましたが、本年より年収が2,000万円を超えるようになり、会社で年末調整を行ってくれませんでした。どうしたらいいのですか?

A

確定申告が必要になります。

会社から発行される給与所得の源泉徴収票をもとに確定申告を行ってください。確定申告の際、生命保険料控除や損害保険料控除などの所得控除を忘れないように注意してください。

また、年収が2,000万円を超える人は他の所得が20万円以下であっても申告しなければなりませんので、ご注意ください。

また、所得金額が2,000万円を超える方で一定要件により、「財産債務調書」や「国外財産調書」の提出義務もあります。

Q

私はサラリーマンですが、本年損害保険契約を解約し、解約返戻金150万円受領しました。解約返戻金も課税対象ですか?

A

はい。生命保険契約の満期保険金・損害保険契約の満期返戻金・解約返戻金等は一時所得として課税されます。しかし、一時所得には50万円の特別控除や1/2課税などの優遇措置があります。

具体的には、

一時所得の金額= {(保険金の金額)-(今までに支払った保険料の総額)-(50万円)}×1/2

となります。この一時所得の金額が20万円を超える場合確定申告しなければなりません。

上記の場合

{150万円-保険料総額(例えば40万円)-50万円}×1/2=30万円

30万円>20万円だから、確定申告義務ありとなります。

また、保険料の負担者と保険金の受取人とが違う場合は所得税ではなく贈与税や相続税がかかりますのでご注意ください。

Q

私はA会社でサラリーマンをしております。土曜や日曜など会社が休みの余った時間を使って、在宅ワークをしています。しかしA会社は副業禁止なので、内緒で在宅ワークをしている状態です。

在宅ワークで得た収入が100万円(給与としてではない)ほどあり、その経費は45万円です。このような場合でも確定申告しなければいけないのでしょうか?

そして確定申告しなければならないときは、その確定申告によってA会社側に気づかれたりはしないのでしょうか?

A

サラリーマンの人が執筆や在宅ワークなどの副業を行っている場合も多くあると思います。そのような副業による収入は「雑所得」に区分されます。

その収入金額から必要経費を差し引いた金額、つまり所得金額が20万円以下の場合には申告する必要はありません。20万を超えると申告が必要になります。

(副業を給料として受け取っている場合には「給与所得」となりますので、「1-1.2ヵ所以上からお給料をもらっている人」をご参照ください。)

ご質問の場合においては雑所得に該当すると考えられます。

よって、雑所得金額は100万円-45万円=55万円であり、20万円超となるので確定申告が必要となってきます。

そこでA会社に気づかれないようにするには、確定申告書第二表の「住民税・事業税に関する事項」にある給与以外の所得に対する住民税の納付方法を選ぶ欄で「自分で納付(普通徴収)」に印をつけて提出するとよいでしょう。そうすると雑所得に対する住民税は本人に納税通知書が直接届き、会社からの給与に対する住民税分だけが今までどおり会社によって給与から天引き徴収されることになりますので、会社に気づかれることはないでしょう。

なお、副業の雑所得が20万円以下の場合、申告義務はありませんが、ケースによって申告したほうが得なケースもありますので、一度計算してみて有利であれば申告したほうがよいでしょう。

Q

去年は、妻が出産し、子供が病気になりと大変な一年でした。確定申告すると税金が返ってくると聞いたのですが本当ですか。他に父の医療費も支払っています。

A

1年間に10万円(所得が200万円未満の場合は所得の5%)を超える医療費を支払った場合には医療費控除の適用が受けられます。

医療費とは診療費、医薬品の購入費はもちろんのこと通院費、出産費用等も含まれます。ただし、出産育児一時金等、支払った医療費からマイナスする保険金・給付金等もありますのでご注意ください。

医療費控除の対象となるのは本人の医療費のみならず、生計を一にする親族分の医療費も申告者本人が負担しているときは医療費控除の対象となります。

またご両親の医療費等、同居でなくても生活費を負担していればそのご両親等のために支払った医療費は医療費控除の対象になります。

Q

私は本年10月末に中途退職しました。1月から10月までの給与は400万円(うち源泉徴収税額20万円、年末調整未済)を受け取りましたが、退職金はありませんでした。その後、他には勤めていないので、本年における給与はそれだけです。

毎年、年末調整にて税金がいくらか戻ってきていましたが、本年は退職して年末調整を行っていないので税金が戻ってきていません。本年の所得から差し引ける金額の合計は126万円あります。

少しでも税金が戻ってくる方法はありませんか?

A

このような場合、還付申告すればほとんどの人が税金を取り戻せます。退職した会社から受け取った源泉徴収票をもとにし、所得控除額(所得から差し引ける金額)をもれのないよう計算し、申告書を作成しましょう。

この場合は、

| 給与として受け取った総額(支払金額) | 400万円 |

| ↓ | |

| 給与所得控除後の金額 | 276万円 |

| 所得控除額(所得から差し引ける金額) | △126万円 |

| 課税される所得金額 | 150万円 |

| ↓×税率(この場合は5%) | |

| 課税される所得金額に対する税額 | 7万5千円 |

| 源泉徴収税額 | △20万円 |

| 申告納税額 | △12万5千円 |

という計算になります。

よって還付申告すれば12万5千円が税務署から還付されることになります。

給与から毎月徴収される源泉徴収税額は、「その年を通じて毎月同額の給与がある」ということを前提として決められた金額です。したがって中途退職した人などは前提となる金額より実際の年収は少なくなるわけですので還付申告すればほとんどの人が源泉徴収された税金を取り戻すことができます。

なお、もし年内に再就職した場合には、退職した会社から受け取った源泉徴収票を新しい勤務先に提出すれば、新しい勤務先で年末調整を受けることができます。

Q

私は、本年6月に退職し、退職金を受取りました。退職金からは所得税が源泉徴収されていました。その後就職していないため他の所得もないし確定申告する必要はないと思うのですが申告したほうがよいですか?

A

退職の際、会社に『退職所得の受給に関する申告書』を提出し、受取った退職金から所得税が源泉徴収されている人は確定申告義務はありません。

しかし、年の中途に退職して再就職されていない人や脱サラして事業を始めたがまだ事業が軌道にのらず赤字だった人、『退職所得の受給に関する申告書』を提出していない人など、確定申告すると所得税が還付される場合があります。

具体的には、年の中途で退職して再就職していない人や退職金以外の収入が少ない人はこれら所得から基礎控除や配偶者控除などの所得控除が控除しきれていない場合があります。また給与から源泉徴収される所得税は1年分の給与収入の見込額に応じて源泉徴収されているため過大に徴収されている場合が多く、これらは確定申告により還付されます。

脱サラ事業が赤字の場合は退職所得と事業所得(赤字分)が損益通算(相殺)できますので赤字分だけ課税対象となる退職金額が減るためその分所得税が還付されます。

『退職所得の受給に関する申告書』を提出していない人は一律20%で所得税が源泉徴収されていますので確定申告して精算すれば所得税が還付されます。(所得金額の多い方等、還付されないこともあります。

Q

私はサラリーマンをしています。本年3月にA会社を退職し、退職金を600万円もらいました。そして、10月にB会社に再就職して勤務しています。

B会社においてA会社での給与・源泉徴収税額を合算して年末調整してもらいました。退職金も「退職所得の受給に関する申告書」を提出した上で源泉徴収されています。給与は年末調整するといくらか税金が戻ってきますが、退職金で徴収された税金は一部戻ってきたりはしないのですか?

A

「退職所得の受給に関する申告書」を提出していて、退職金から税金が源泉徴収された場合でも、確定申告すると税金が還付される可能性はあります。

その年分の給与所得が低く、社会保険料控除や扶養控除など所得から差し引かれる金額(所得控除額)が控除しきれない場合において還付が考えられます。

もし給与所得で所得控除が控除しきれないときは、控除しきれなかった金額を退職所得から差し引くことができます。よって、その部分にかかる税金が還付される税金となってくることもあります。

また「退職所得の受給に関する申告書」を提出していない方は、一律20%で源泉徴収されていますので、確定申告することによって精算されます。この場合には、還付の可能性もありますが、追加支払の可能性もあります。

なお、退職金を一括で受け取らず年金形式で受け取っている場合には、退職所得ではなく雑所得の区分になるので気をつけてください。

(所得税法 120)

Q

年金暮らしで税金のことは全くわかりません。私たちも確定申告した方がよいのでしょうか?

A

確定申告した方がよいかどうかは年金の種類、年金収入の金額、年齢その他により異なりますが、年金収入の金額等により確定申告をしなければならない場合と確定申告をした方がお得な場合とがあります。

年金には老齢基礎年金や老齢厚生年金などの公的年金等と呼ばれるものと生命保険契約による年金などの公的年金等以外の年金(個人年金)と呼ばれるものの2種類があります。これらはそれぞれ計算方法が異なりますが、これらの年金収入が一定額(年齢等により異なる)を超える人は確定申告の必要があります。

しかし、一般的に年金以外の収入のない方は申告不要である場合が多く見受けられます。(個人年金をたくさんもらわれている方はあてはまりませんが…。)

確定申告するとお得な場合とは、年金から源泉徴収されている所得税が還付される場合です。生命保険料控除や社会保険料控除、障害者控除、寡婦控除などは年金から源泉徴収されている所得税には加味されておりませんので、これらの適用をを受けるため、及び医療費控除等を受けるためには確定申告をしなければなりません。

また、年金を確定申告すると住民税を申告する必要がなくなりますので面倒な手続きがひとつなくなります。)

Q

年金暮らしで税金のことは全くわかりません。私たちも確定申告した方がよいのでしょうか?

A

確定申告した方がよいかどうかは年金の種類、年金収入の金額、年齢その他により異なりますが、年金収入の金額等により確定申告をしなければならない場合と確定申告をした方がお得な場合とがあります。

年金には老齢基礎年金や老齢厚生年金などの公的年金等と呼ばれるものと生命保険契約による年金などの公的年金等以外の年金(個人年金)と呼ばれるものの2種類があります。これらはそれぞれ計算方法が異なりますが、これらの年金収入が一定額(年齢等により異なる)を超える人は確定申告の必要があります。

しかし、一般的に年金以外の収入のない方は申告不要である場合が多く見受けられます。(個人年金をたくさんもらわれている方はあてはまりませんが…。)

確定申告するとお得な場合とは、年金から源泉徴収されている所得税が還付される場合です。生命保険料控除や社会保険料控除、障害者控除、寡婦控除などは年金から源泉徴収されている所得税には加味されておりませんので、これらの適用をを受けるため、及び医療費控除等を受けるためには確定申告をしなければなりません。

また、年金を確定申告すると住民税を申告する必要がなくなりますので面倒な手続きがひとつなくなります。)

Q

私は会社員なのですが、このたび転勤に伴い8年間住んでいたマイホームを売却しました。しかし、売却損がでてしまいました。給与所得は1,000万円(うち源泉徴収税額 80万円)なのですが、少しでも税金が戻ってくる方法はないのでしょうか?

A

一定の要件にあえば源泉徴収された税金の一部、あるいは全部が戻ってきます。

不動産の譲渡によって出た損失は、給与所得など他の所得金額と相殺(損益通算)することはできないことになっています。しかしその譲渡がマイホーム(居住用財産)の売却である場合に限っては、一定の要件にあえば他の所得金額と相殺(損益通算)することができるという特例が認められています。

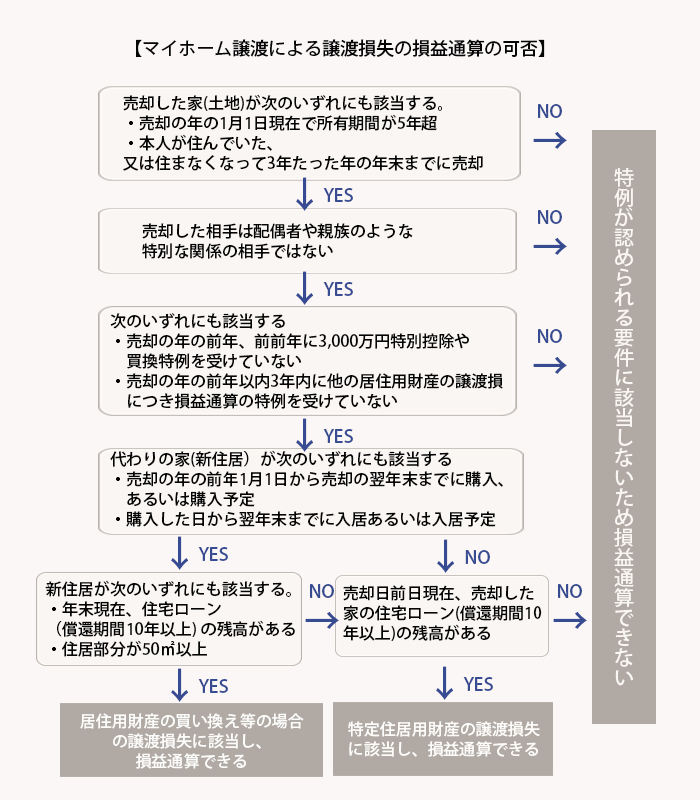

次のチャートを使用して、特例が認められる要件にあてはまっているか判定してください。計算方法はQ &A2-9「マイホーム買換えの還付申告③」を参照してください。

【マイホーム譲渡による譲渡損失の損益通算の可否】

Q

このQ&Aの「2-7.マイホーム買換えの還付申告① (判定)」に書かれてあるチャートを見ました。

私ももうすぐマイホームを売る予定でチャートを一度やってみたのですが、損益通算できるという「居住用財産の買換え等の場合の譲渡損失」と「特定住居用財産の譲渡損失」とはどのように違うのでしょうか?

A

この2つはマイホームの譲渡損失の損益通算の特例で、それぞれの違いを簡単に言うと次のようになります。

● 居住用財産の買換え等の場合の譲渡損失の損益通算の特例

チャートに記載した要件に該当するマイホームの譲渡であり、

なおかつ新たにマイホームを住宅ローンにより取得した場合に受けられる特例

● 特定居住用財産の譲渡損失の損益通算の特例

チャートに記載した要件に該当するマイホームの譲渡であり

その譲渡したマイホームにかかる住宅ローンの残高がある場合に受けられる特例

また、損益通算(繰越控除)をするときには次のような書類が必要になります。

● 居住用財産の買換え等の場合の譲渡損失の損益通算の特例

・ 「居住用財産の譲渡損失の金額の計算に関する明細書」

・ 「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書」

・ 売却したマイホームの登記簿謄本

・ マイホームの売却後2ヶ月経過した後の旧住所の住民票の写し

・ 新たに取得したマイホームの登記簿謄本

・ 新たに取得したマイホームの「住宅借入金等の残高証明書」

● 特定居住用財産の譲渡損失の損益通算の特例

・ 「特定居住用財産の譲渡損失の金額の計算に関する明細書」

・ 「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書」

・ 売却したマイホームの登記簿謄本

・ マイホームの売却後2ヶ月経過した後の旧住所の住民票の写し

・ 売却したマイホームの「住宅借入金等の残高証明書」

(租税特別措置法 41の5②⑤)

Q

私は会社員で、給与総額1,000万円(うち源泉徴収税額 80万円)、所得控除200万円です。本年マイホームを売却しましたが、損がでました。

Q&A「2-7.マイホーム買換えの還付申告①(判定)」のチャートで判定してみると、「特定居住用財産の譲渡損失に該当し、損益通算できる。」となりました。税金はいくら戻ってきますか?

(売却について)

・売却価額 2,000万円 必要経費(費用) 2,330万円

・売却日前日の住宅ローン残高 2,600万円

A

定居住用財産の譲渡損失に該当する場合の損益通算においては、住宅ローン残高から売却価額を差し引いた残額が、譲渡損失のうち損益通算できる金額となります。

この場合については、損益通算できる金額は次のようになります。

・譲渡損失 2,000万円(売却価額) - 2,330万円(必要経費) =△330万円

・限度 2,600万円(ローン残高) - 2,000万円(売却価額) = 600万円

・損益通算できる金額 330万円 < 600万円 ∴ 330万円

税金の金額は次のようになります。

給与支給総額 1,000万円

↓

給与所得金額 805万円

譲渡損失金額 △330万円(損益通算できる金額)

所得合計金額 475万円

所得控除 △200万円

課税される所得金額 275万円

↓×税率(この場合は10% △97,500円)

算出された税額 177,500円

源泉徴収税額 800,000円

申告納税額 △622,500円(還付される金額)

なお損失額が控除しきれない場合には、その控除しきれなかった損失額を翌年以後3年間にわたって繰越控除することができます。ただし、合計所得金額が3,000万円超の年については、損益通算はできても、繰越控除はできません。

Q

我が家は夫婦共働きです。妻と子供が病気になり、医療費控除の適用を受けようと考えていますが、妻の医療費分は妻の確定申告で還付を受けないといけないのですか。

A

共働きでも、夫婦どちらか一方が世帯全体の医療費を支払っていればその人が一括して控除を受けることができます。

よって、所得の多い人が一括して受けるとおトクです。(実際に支払った人でないとダメですが…)

Q

本年、歯医者にて子供の歯列矯正治療費(20万円)と自身の虫歯の治療のための保険外治療費(10万円)を支払いました。これらは医療費控除の対象となりますか

A

金歯・金冠など健康保険の取扱いができない高価な材料を使用した場合でも世間の水準を著しく超える場合以外は医療費控除の対象になります。

歯列矯正費用は容姿を美化し容貌を変えるためのものは医療費控除の対象とはなりませんが、発育段階にある子供の成長を阻害しないようにするために行う歯ならびを矯正するための費用で社会通念上歯列矯正が必要と認められる場合の費用は医療費控除の対象となります。

もちろん、大人であっても不正咬合などの治療を目的としたものならば医療費控除の対象と考えられます。

《参考》

【医療費に含まれるもの】

・人間ドック後重大な疾病が発見され、引続きその治療を受けた場合の人間ドック費用

・はり、灸、マッサージ(一定の場合を除く)

・かぜ治療のため薬局で購入したかぜ薬代等

・妊婦の定期健診や出産後の検診費用

・不妊症の治療費・人工授精の費用

・介護のための家政婦に支払った付添料

・入院患者の食事代(病院でだされるもの)

・総入れ歯の費用

・寝たきりの人のおむつ代(一定の要件あり)

・通院のための電車代・バス代

・通院のためのタクシー代(一定の要件あり)

・通院している子供の付添いのための交通費

・海外旅行中、急病のため支払った医療費

【医療費に含まれないもの】

・人間ドックの費用(一定の場合を除く)

・診断書作成費用

・疲労回復のためのビタミン剤等購入費用

・漢方薬の購入費用(一定の場合を除く)

・予防接種の費用(一部例外あり)

・脱毛、ホクロの除去等美容整形費用

・差額ベッド代(一定の場合を除く)

・検眼費用・メガネ(コンタクトレンズ)代

・妊娠中絶費用(一定の場合を除く)

・マイカー通院のための駐車場代

・未払いの医療費

※ 原則、領収書が必要ですので必ず保管しておいてください。

Q

私は本年になって近視になったことで、とりあえずコンタクトレンズを使用していました(検眼費用1,000円、コンタクトレンズ代5,000円を支払いました)。しかしその後、医師に診断してもらい相談した結果、手術することになりました。RK手術を受け、30万円を病院に支払いました。本年の確定申告で医療費控除の計算に全額いれてもいいですか?

A

いいえ、検眼費用とコンタクトレンズ代は対象にはなりません。しかし、RK手術の費用は対象となります。

一般的な近視や遠視の矯正は医療費控除の対象にはなりません。つまり、「検眼費用」「メガネ・コンタクトレンズの購入費用」などは一般的であると考えられるため対象にはなりません。また、「視力回復センターへ支払った費用」も対象にはならないのでご注意ください。

ただし、医師の治療を受けるために直接必要なものであれば医療費控除の対象となります。弱視や白内障、緑内障、その他難治性疾患のための治療用眼鏡などが、それに該当します。また、「近視の治療のためのRK手術の費用」も対象となります。

この場合においては、検眼費用・コンタクトレンズ代・RK手術の費用であるため、RK手術の費用(30万円)のみが医療費控除の対象となります。検眼費用とコンタクトレンズ代は対象にはなりませんのでご注意ください。

(医師による治療上必要な眼鏡の購入費用に係る医療費控除関係資料)

Q

私は最近調子が悪かったので、近くの病院にて人間ドックを受けました。するとその人間ドックの結果、肝硬変を患っていることが発覚しました。そして今もなお、その病院で治療を受けています。

人間ドックの費用は1万円支払ったのですが、人から「人間ドック代は医療費控除の対象にはならないらしい」と聞きました。この1万円は対象にはならないということでしょうか?

A

いいえ、今回については対象になります。

今回は、人間ドックを受けた結果、肝硬変が発見され、引き続いてその治療を受けているため対象となります。ですから、人間ドック代1万円は医療費控除の対象に含めてください。

通常、人間ドックや健康診断のための費用は医療費控除の対象となりません。しかし、その人間ドックや健康診断を受けた結果、重大な疾病が発見され、引き続きその疾病の治療を受けた場合においては、医療費控除の対象となります。これは、その人間ドックや健康診断は治療に先立って行われる診察と同じであると考えられるからです。

(所得税基本通達 73-4)

Q

私の妻は妊娠をしており、毎月1回定期検診に行っています。本年中に、定期検診費用20,000円と検査費用5,000円を病院に支払っています。そして、その通院のための電車代が4,000円かかっています。医療費控除の対象になりますか?

A

はい、この場合は定期検診費用、検査費用、通院費ですから対象となります。

20,000円+5,000円+4,000円=29,000円を医療費控除の対象としてください。

妊娠・出産にかかる費用は、ほとんどが医療費控除の対象となります。次に掲げた項目を参考にしていただき、一部の対象とならないものを判断してください。

【医療費控除の対象になるもの】

・ 産前の定期検診や検査費用、産後の検査費用

・ 産婦人科に通うための交通費

・ 出産のための入退院時のタクシー代

・ 出産のための分娩費用や入院費用、流産のための入院費用

・ 保健師、看護師等に支払った療養上の世話の対価

・ 助産師による分娩介助料、保険指導料

・ 不妊症の治療費、人工授精の費用 など

【医療費控除の対象にならないもの】

・ 妊娠検査薬の購入費用

・ 実家に帰って出産するためにかかった交通費

・ やむを得ないと判断されるもの以外のタクシー代

・ 親族に支払った介護料

・ 無痛分娩講座や胎児教室の受講費用 など

なお、出産に伴い「出産育児一時金」等が支給された場合には、補填金であるために出産にかかった医療費からマイナスしなければなりません。忘れないようにしてください。

(入院費用についてはQ&A 3-6入院費用をご参照ください。)

(所得税法施行令 207、所得税基本通達 73-3,73-6,73-7,73-8)

Q

本年、私の母親が入院し、診療代・部屋代・食事代・シーツ等のクリーニング代を病院に合計50万円支払いました。その他に、母親に頼まれてとった出前代金3,000円、パジャマのクリーニング代5,000円を支払っています。医療費控除の対象になるのはいくらですか?

A

出前代金とパジャマのクリーニング代は対象にはなりません。ですからこの場合、医療費控除の対象になるのは病院側に支払った50万円だけになります。

入院にかかる費用として医療費控除の対象となるもの、対象とならないものについては次のようになります。参考にしてください。

【医療費控除の対象になるもの】

・ 診療代

・ 入院のための部屋代、食事代

・ 病院が用意したシーツ等のクリーニング代

・ 診療を受けるための水枕、氷のう、吸いのみ など

【医療費控除の対象にならないもの】

・ 差額ベッド料金

・ 病院食以外の出前、弁当等の食事代

・ 入院のための洗面具等、及びパジャマ、下着等の購入費用

・ 患者自身のパジャマ等のクリーニング代

・ 病院から借りたテレビ、冷蔵庫等の賃借料

・ テレビや冷蔵庫などで使用した電気代 など

ただし対象にならないもののうち、差額ベッド料金については、「医師の診療を受けるために必要とされる場合」や「やむを得ない理由(病院側の都合)により生じた場合」であれば、医療費控除の対象となりますので注意してください。

なお、健康保険組合などから支払われる高額療養費や生命保険契約などにより支払われる入院給付金などを受取っている場合は、補填金としてその金額を入院にかかった医療費からマイナスしなければなりません。忘れないようにしてください。

(所得税法施行令 207、所得税基本通達 73-3,73-8)

Q

私の父(要介護度1)は介護保険制度の下で、指定介護老人福祉施設(特別養護老人ホーム)において施設サービスを受けています。本年は介護サービス費用(介護保険対象)20万円、日常生活費(介護保険対象外)5万円を支払いました。全額医療費控除の対象にできますか?

A

介護保険サービスを受けられた場合、指定介護老人福祉施設等が発行する領収書に医療費控除の対象となる金額が記載されています。それをもとに医療費控除の計算を行ってください。

原則、医療費控除の対象となる介護保険サービス費用は、下記表のとおりです。

| 施設サービス | 居宅サービス | ||

| 対象者 | 要介護認定1~5を受けて指定介護老人福祉施設に入所される方 | 要介護・要支援認定を受けて、居宅サービス計画に基づいてサービスを利用される方 | |

| 医療費控除の対象となるサービス | ・介護老人保健施設 ・介護療養型医療施設 |

・介護老人福祉施設 | ・訪問看護 ・訪問リハビリテーション ・居宅療養管理指導 ・通所リハビリテーション ・短期入所療養介護 等 |

| 対象額 | 介護費(食費を含む)に係る自己負担額 | 介護費(食費を含む)に係る自己負担額×1/2 | 居宅サービス費に係る自己負担額 |

| * 上記対象となる金額はすべて領収書に記載されています。 | |||

よって、上記ご質問の場合は、介護サービス費用20万円×1/2=10万円(あくまでも領収書に医療費控除の対象として記載されている金額です)が医療費控除の対象となります。日常生活費は対象とはなりませんのでご注意ください。

なお、特別養護老人ホーム(指定介護老人福祉施設)に入所している方で、介護認定が「自立」又は「要支援」の場合は、その自己負担額は医療費控除の対象となりませんのでご注意ください。

また、高額介護サービス費として払戻しを受けた場合は、その高額介護サービス費を医療費の金額から差し引いて医療費控除の金額の計算をすることとなります。

(医療費控除関係個別通達 平成12年課所4-9、平成12年課所4-11)

Q

私の娘は腰痛のためカイロプラクティック師から施術してもらっています。1回3,000円で毎月1回行っています。本年においても年間で36,000円払いました。この金額は医療費控除の計算の際、含めてもいいですか?

A

いいえ、含めることはできません。

この場合はカイロプラクティック師からの施術であるため、治療ではなく健康維持のためのものと考えられることになるからです。

はり代やお灸代、マッサージ代などの費用が医療費控除の対象となるのは、医師やあんまマッサージ指圧師、はり師、きゅう師又は柔道整復師等が治療の一環としておこなった場合です。

また、はり師、きゅう師又は柔道整復師等がおこなったといっても、健康維持のためのものは対象にはならないので注意してください。

(所得税法施行令 207)

Q

私はバイク運転中に交通事故を起こしてしまい、歩行者にけがを負わせてしまいました。そこで、その歩行者の方の治療費(1万円)を私が支払いました。

しかし私もその交通事故で骨折してしまい、治療しています。本年に支払った骨折の治療費は合計2万円です。それと、保険金の申請をするために診断書がいるとのことで、骨折の診断書を医師に作ってもらいました。作成料は3,000円でした。全額本年の医療費控除の対象としてもいいですか?

A

いいえ、この場合においては、本人の骨折治療費2万円のみが医療費控除の対象となります。

交通事故を起こしてしまった場合において、本人の治療費はそれが生じた原因が交通事故であろうとも、医療費控除の対象となります。しかし被害者の方の治療費を支払ったとしても、その金額は医療費控除の対象とは認められません。

また、医師に診断書の作成を依頼した場合の費用も医療費控除の対象にはなりません。例えば、松葉杖の購入をした場合には、医師等の治療を受けるために直接必要なものに限り、医療費控除の対象となります。

しかし、その事故で障害者となったため車いすやリフト付の乗用車を購入した場合においては、その費用は医療費控除の対象とはなりません。

(所得税基本通達 73-3)

Q

私の父は病気のため本年2月に寝たきり状態になってしまいました。医師の治療を受けていますが、自宅にて介護しています。そのため介護ベッドをレンタルし、おむつを使用しています。このレンタル費用とおむつ代は医療費控除の対象になりますか?

A

介護ベッドのレンタル費用は対象にはなりません。おむつ代に関しては、この場合には「6ヶ月以上にわたって寝たきり状態」「医師の治療を受けている」ということですので、医師の証明があれば対象になります。

まず介護ベッドについてですが、レンタルであっても購入であっても医療費控除の対象にはなりません。

おむつ代については、傷病によってほぼ6ヶ月以上にわたり寝たきりになっている人で、医師の治療を受けている人の場合に限り、医療費控除の対象とすることができます。対象とする場合には次の書類を確定申告書に添付するか、提出の際に提示することが必要となってきます。

・ 担当医師(医療機関)が作成、交付した「おむつ使用証明書」

・ おむつ代の領収書

ただし、おむつ代について医療費控除の対象とするのが2年目以降で要介護認定を受けていれば、市町村長等が交付するおむつ使用の確認書等を「おむつ使用証明書」に代えることが可能です。

(医療費控除関係個別通達 昭和62年直所3-12、平成14年課個2-11)

Q

私は病気のため通院しています。しかし、近くに駅やバス停がないためにいつも自家用車で通院しています。その際のガソリン代と駐車場代は医療費控除の対象となりますか?

A

自家用車での通院によるガソリン代や駐車場代は医療費控除の対象にすることはできません。医療費控除の対象となる通院費は原則的には電車・バス等の利用料金になります。

しかし、症状からみて歩くのが困難である場合や、電車・バス等の利用ができない場合のような相当の理由がある場合には、通院のためにタクシーを使っても一般的と考えられるため対象とみなされます。

(所得税基本通達 73-3)

Q

私は山口県に住んでいます。4歳の子供が難病にかかり、大阪府にあるA病院でなければ治療ができないと主治医に言われ、指示通りA病院で治療を受けています。山口県~大阪府の交通費は多額になりますが医療費控除の対象にできますか?

また、いつも母親が付き添いでA病院まで行っています。その母親の交通費はどう扱ったらいいですか?

A

まず本人の交通費ですが、「A病院でなければ治療ができない」ということから医療費控除の対象としても大丈夫です。

そして母親の交通費についても、「4歳の子供」ということから付き添いが必要であると判断されますから、対象にしてください。ですからこの場合に関しては二人ともの交通費を医療費控除の対象とすることができます。

ただし、入院中の子供の付き添いのため、母親が大阪と山口を一人で往復するような場合、この交通費は医療費控除の対象にはなりません。

遠隔地の医師の治療を受けるための交通費は、病状からみてその病院でなければ治療ができないというような相当の理由があれば、医療費控除の対象とすることができます。しかし病状からみて、その病院よりも近くの病院であっても治療が可能という場合は対象にはできません。

通院のための付添い人の交通費は、その患者本人が付き添いなしでも通院可能かどうかで判断します。本人が子供である等の理由により付き添う場合には、その付き添いは必要であると判断されるため医療費控除の対象とすることができます。

(所得税基本通達 73-3)

Q

私の妻は本年9月に目の手術をして、その費用が36万円でした。しかし高額なためクレジットを利用して支払うことにしました。支払い方法は本年10月から来年9月まで、月々の支払額は3万円+利息分です。

病院から発行された領収書は本年9月の日付になっていますが、医療費控除の対象となる金額は私がその年ごとにクレジット会社に支払った返済金額でいいですか?

A

クレジットで支払った場合はそのクレジット会社が立替をおこなった年分の医療費控除の対象となるため、この場合においては本年において36万円が医療費控除の対象となります。

医療費は実際に支払った年分のその金額が医療費控除の対象となり、病院へ未払いの場合、その金額については、その年分の対象とはなりません。

しかし、クレジットで医療費を支払った場合、病院側に対して支払う金額について本人にかわってクレジット会社が医療費全額を支払い、そして本人がクレジット会社に立て替えてもらった医療費について割賦により支払うという関係になります。つまり未払い状態ではないということになります。

クレジット会社は単に本人にかわって支払ったというだけで、本人がその年中に病院側へ支払った医療費の金額は全額と考えられます。したがって、クレジット会社が立替をおこなった年分にその金額全額を医療費控除の対象とすることになります。

また、クレジットを利用するとローンの利息が発生してきます。その時の利息部分については医療費ではないため医療費控除の対象にはなりませんので気をつけてください。

(所得税基本通達 73-2)

Q

本年6月に控除対象配偶者であった夫が死亡しました。本年分の確定申告では配偶者控除は受けられないのでしょうか?

A

配偶者控除と寡婦控除の両方が適用されます

通常、配偶者控除・寡婦控除ともに控除対象配偶者を有するか否か、寡婦であるか否かの判定は12月31日現在で判定します。しかし、その判定にかかる者が年の中途で死亡した場合にはその死亡時で判定することとなっています。

よって、その年分は配偶者控除と寡婦控除の両方が受けられます。翌年以降は寡婦控除のみ適用となります。(寡婦控除の適用要件にあてはまれば…ですが。)

Q

夫婦で年金生活を送っておりました。本年、10月夫が死亡し寡婦となりました。もちろん、もう子供たちも独立し扶養すべき子供もいませんが寡婦控除はうけられますか。

A

受けられます。寡婦控除は夫と死別(生死不明)された方で合計所得金額が500万円以下であれば受けられます。

他にも夫と離婚された方は扶養親族を有することで受けられます。

Q

私の父親は現在、寝たきりで介護保険により要介護認定を受けています。障害者手帳は持っていませんが、障害者控除は受けられますか?

A

所得税法上の障害者に該当しない場合には、介護保険法の要介護者の認定があっても、障害者控除の適用は受けられません。

しかし、実際上は下記⑤とおり「精神又は身体に障害のある満65歳以上の人で市町村長等の認定を受けている人」は障害者控除の対象とされていることから、介護保険法の要介護認定者も市町村長等の認定を受ければ税法上も障害者と認められることになります。

必ずしも要介護認定者=税法上の障害者ではありませんが、市町村長等にご確認ください。

《参考》

所得税法上の障害者(詳細は税務署にご確認下さい)

① 常に精神上の障害により事理を弁識する能力を欠く常況にある人

② 児童相談所、精神保健指定医等により知的障害者と判定された人

③ 精神障害者保健福祉手帳の交付を受けている人

④ 身体障害者手帳に、身体上の障害がある旨の記載がされている人

⑤ 精神又は身体に障害のある満65歳以上の人で、その障害の程度が上記に準ずるものとして市町村長等の認定を受けている人

⑥ その年の12月31日において引続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする人

Q

確定申告書の所得控除の項目内に「雑損控除」という項目がありました。今までこの項目に記載したことがありませんが、この「雑損控除」とはどんなときに控除してくれるのですか?

A

雑損控除とは、納税者あるいはその者と生計を一にする配偶者その他の親族が所有している資産が、火災・地震・台風などの災害やシロアリなどの害虫によりもたらされた異常な災害、盗難又は横領によって損失を受けた場合について認められます。

しかし次のように、雑損控除を受けられる資産と受けられない資産とがあるので注意してください。

また、詐欺、脅迫、紛失等による損失は対象にならないので、振り込め詐欺は雑損控除の対象になりません。

【雑損控除を受けられる資産】

*納税者あるいはその者と生計を一にする配偶者その他の親族が所有している

かつ、生活に通常必要と考えられる住宅、家財、衣類などの資産

【 雑損控除を受けられない資産】

*詐欺、強迫、紛失等による損失

*生活に通常必要でないと考えられる財産

・別荘

・1個または1組の価額が30万円を超える骨董品、書画、貴金属等

↓

譲渡所得から控除(控除しきれなかったらその年をも含めて2年間控除できる。 )

*事業用資産

・店舗

・商品

・営業用の車両運搬具 など

↓

事業所得の必要経費(控除しきれなかったら翌年以降3年間繰越すことができる。)

なお、この控除を受けるためには、確定申告書にこの控除に関する明細書等を添付しなければなりません。また、災害関連支出がある場合にはその領収書を添付又は提示しなければなりません。

(災害関連支出についてはQ&A 6-2雑損控除の計算方法をご参照ください。)

また、この雑損控除とは別に、その年の所得金額が1000万円以下の人が災害(盗難・横領を除く。)にあった場合には、災害減免法による所得税の軽減免除があります。どちらか有利な方法を選ぶことができます。(Q&A 7-1災害減免法による軽減免除とはをご参照ください。)

(所得税法 51①④,72①、所得税法施行令 178①,205,206①)

Q

本年は豪雪であったため自宅の屋根(一部)がつぶれてしまいました。保険に入っていたので保険金を25万円受け取りました。雑損控除を受けることができると思うのですが、どのように計算したらいいですか?

この豪雪のために支出した費用など金額の詳細は次の通りです。

(総所得金額400万円)

屋根(一部)の損失額 30万円

災害関連支出 雪下ろし費用35万円・原状回復費用10万円

A

雑損控除の金額は次のように計算し、次の①又は②のうちいずれか多い金額となります。

① (損害金額(時価)-保険金などから補填される金額 )-(総所得金額等×10%)

*損害金額(時価)=損害発生直前の時価-損害発生直後の時価+災害関連支出の金額

損害金額は損害発生時の時価がいくらかということであり、上記の算式により求めることと

なっていますが、実際上はこの時価を見積もることは困難であり、保険会社等の見積額を

参考にするのが一般的です。

②損害金額のうち災害関連支出の金額-5万円

*災害関連支出とは災害に関連して支出したやむを得ない費用のことです。

例えば

・被害を受けた住宅や家財の取壊し費用や除去費用

・原状回復のための修繕費

・雪下ろし費用など災害の発生を防ぐための費用

・損害賠償金

また、災害関連支出は原則として支出したその年分の対象となりますが、例外的に翌年3月15日までに支出した金額を加算できます。

ご質問の場合について計算すると次のようになります。

① {30万円+(35万円+10万円) }-25万円-(400万円×10%)=10万円

② (35万円+10万円)-5万円=40万円

したがって①<②であるため、雑損控除の金額は40万円になります。

なお、この雑損控除とは別に、その年の所得金額が1000万円以下の人が災害(盗難・横領を除く)にあった場合には、災害減免法による所得税の軽減免除があります。どちらか有利な方法を選ぶことができます。

雑損控除はその年において控除しきれなかった場合には3年間繰越すことができるのに対し、災害減免措置はその年でしか適用されないことにご注意ください。

(Q&A 7-1災害減免法による軽減免除とはをご参照ください。)

(所得税法 71,72①、所得税法施行令 206、所得税基本通達 72-5)

Q

私は公務員です。先日、妻が自家用車に乗って買い物に行ったのですが、買い物中に何者かにその車を盗まれてしまいました。この損失は雑損控除を受けることができますか?

なお、その自家用車の所有は私名義になっていて、休日は私も乗っていますが、普段の平日に関しては妻が主に買い物用に使用しています。

A

この場合、「休日は私も乗っていますが、普段の平日に関しては妻が主に買い物用に使用」というところから、この自家用車は生活用の動産であると判断されます。よって生活用動産である自家用車の盗難による損失になるため、雑損控除を受けることができるものと考えられます。

ただし盗難にあった車がスポーツカーなど一般的にみて趣味や娯楽のために取得し、所有している車については、雑損控除を受けられない資産に該当することになります。

この場合の損失については生活に通常必要でないと考えられる財産の取扱いになりますので譲渡所得の計算上考慮されることとなります。(Q&A 6-1雑損控除とはをご参照ください。)

(所得税法 62①、72①)

Q

本年、隣の家から火災が発生し消火作業が行われました。消防隊の放水作業によって我が家に燃え移らずにすみましたが、住宅密集地であるため、消防隊がとった延焼を防止するための放水により、我が家の外壁は一部落ちてしまい、窓も開けたまま外へ逃げ出していたので家具等が使えなくなるぐらい濡れてしまいました。

原状を回復させるため修理を行いましたが、我が家の損失については火災ではないので雑損控除を受けることはできないのでしょうか?

A

この場合の損失は雑損控除の対象となります。損失を受けた損害額や災害関連支出から、もし保険金等で補填される金額があればその金額を控除し、雑損控除の対象となる金額を計算してください。(詳細は、Q&A 6-2雑損控除の計算方法をご参照ください。)

雑損控除の対象となる災害のうちには、火災・地震などのほか「人為による異常な災害」も含まれます。

上記の場合についても消防隊の放水作業は火災発生に伴う延焼防止作業となるため、消防署側の強制的な行為によるものと考えられます。したがってこの放水作業によって生じた損失は、「人為による異常な災害」に含まれるものと考えられ、雑損控除の対象となります。

(所得税法 2①27,72①、所得税法施行令 9、所得税基本通達 72-5)

Q

本年12月に親戚の子供たちが遊びにきて、寒いので焚き火をしていました。しかしその焚き火がいきなりの強風により引火してしまい、隣の家が全焼してしまいました。幸いなことに隣は火災保険の保険金により損害は補え、また留守であったためけが人も出ませんでした。

我が家に遊びにきていた子供たちがしていた焚き火が火元であることは明らかであり、私には責任もあるためとりあえずお見舞いとして50万円を隣の住人に渡しました。この見舞金は火災が生じたことにより支払ったものですが、雑損控除を受けることができますか?

A

災害により第三者に損害を与えた場合、又は、第三者の物品に損害を生じた場合に支出した損害賠償金等についても、その損失が生じたもととなる行為について故意又は重大な過失がない限り雑損控除の対象になります。

上記の場合については、支出した見舞金は子供たちが遊んでいた焚き火によって他人に損失を与えたことに対して支払われたものです。また、引火原因は強風によるものであるため故意ではないと考えられるので、子供たちに焚き火で遊ばせていたことにつき、重大な過失がないとなれば雑損控除を受けることができると考えられます。

(所得税基本通達 70-8,72-6)

Q

0.9em;">本年において隣から発生した火災によって我が家まで燃え移り、建物と家財が全焼してしまいました。建物については被災直前の時価が1200万円でしたが、不幸中の幸いで火災ので、1A

建物は時価が1200万円であったのに対し、保険金を1500万円受け取っています。

ですから1200万円-1500万円<0であり、建物の損失額は全て保険金によって補填されることとなります。したがって、建物の損失額はないものみなされ、家財の損失額のみが雑損控除の対象となると考えられます。

家財の時価は450万円ですので、被災直後の時価を差し引き、もし修理費用を支出したのであればその金額を加算し、損害額を計算してください。

なお、建物に係る保険金の建物の損失を補填してもまだ残る部分の金額300万円については非課税とされ、雑損控除の計算には加味する必要はありません。

このように、建物は保険加入しているが、家財は保険加入していないといったような場合において火災等に遭った場合には、いくら同じ火災により損失を受けたといっても、保険契約の対象となっているものの損失と保険契約の対象となっていないものの損失とは合算せず、別々に計算を行います。受け取った保険金がその保険契約の対象物の損害額を超えている場合には、その超える部分の金額は非課税となります。

また、その超える部分の金額は、他の契約対象になっていないものの損害額を補うものであるとも考えません。ですから、保険加入していないものについては保険金など関係なく、「被災直前の時価-被災直後の時価+災害関連支出」という算式で原則どおり損害額を評価することになります。

(所得税法 9①16、所得税法施行令 30)

Q

私は15年前に弟から借入金の連帯保証人になってほしいと頼まれ、連帯保証人になっていました。しかし本年に入って弟は自己破産してしまいました。私が連帯保証人になっていたのはその借入金だけでしたが、その借入金の返済義務が私に移ったことにより元本部分の残額300万円を月々5万円で返済しています。この場合の私が連帯保証人になったことによる損失は、雑損控除を受けることができますか?

A

いいえ、雑損控除を受けることはできません。

雑損控除は災害、盗難、横領による資産の損失につき受けることができるものであり、保証債務の履行よる損失は災害等による損失には含まれませんので、雑損控除を受けることはできません。

しかし、その債務保証をおこなうために土地や住宅など自分が所有している資産を売った場合には、譲渡所得の金額の計算上、売らなかったものとみなすという特例があります。

ただし、このように譲渡がなかったものとみなされるのは、もとの債務者に対してその債務保証した部分を返還してくれという要求ができない状態になっており、その金額について所定の申告をおこなった場合等、一定の要件があります。

(所得税法 64②)

Q

本年、クレジットカードが盗難にあい、そのカードを他人が不正使用したことによる被害をこうむりました。こんな場合も雑損控除は適用できるのですか。

A

上記のようなクレジットカードの盗難による損失は、通常の盗難による損失と同様に雑損控除の対象となります。ただし、クレジット会社等により保険が適用される場合など損失が補填される場合は適用できません。

また、損失の発生日はカードを盗難された日ではなく、カードの不正使用により実際に損失が生じた日になります。

Q

私は本年豪雪のため住宅と家財に損害を受けました。損害額については住宅、家財の価額の50%超となっています。

市役所の方から「豪雪被害は災害減免法の適用により税金が軽減免除されます」という案内がまわってきました。しかし私にはよくわからないのですが、災害減免法による軽減免除ってどういうものですか?

A

災害減免法は、雑損控除とは異なり盗難や横領による被害には適用されず、災害による被害にのみ適用されます。

しかし、災害減免法による軽減免除を受けるにはいくつかの要件があります。次に掲げる要件のいずれにも該当する場合は、「雑損控除」にかえて「災害減免法による軽減免除」を受けることができます。

・災害により、居住者(又は、居住者と生計を一にする配偶者その他の親族)が所有する住宅又は家財に被害を受けたこと

・災害による損害額から保険金等で補填された金額を控除した損害額が、その住宅又は

家財の価額の50%以上であること

・その年分の合計所得金額が1,000万円以下であること

災害減免法の適用を受ける場合には、確定申告書にこの適用を受けるという旨を記載し、損失額の明細書を添付して提出しなければなりません。

サラリーマンの方は「源泉所得税の徴収猶予・還付申請書」を提出すれば、災害のあった日からその年の12月31日までの給与の支払の際に所得税の徴収猶予を受けることができます。

また、この申請書に勤務先の証明書を添えて所轄の税務署に提出することにより、その年1月1日から災害のあった日までの間に源泉徴収された税金の還付を受けることもできます。

災害減免法による減免額は次の表のようになります。

| その年分の合計所得金額 | 所得税の減免額 |

|---|---|

| 500万円以下 | 所得税額の全額免除 |

| 500万円超 750万円以下 | 所得税額の2分の1の軽減 |

| 750万円超 1,000万円以下 | 所得税額の4分の1の軽減 |

なお、「雑損控除」と「災害減免法による軽減免除」と両方の要件を満たしているような場合には、有利な方を選択適用することができます。(Q&A 7-3雑損控除と災害減免法どっちがお得?をご参照ください。)

(災害減免法 2①、租税特別措置法施行令 20⑤,25の8⑳,26の23⑤)

Q

本年、地震により我が家が倒壊し、多大な損失を被りました。雑損控除又は災害減免法が適用できると伺いましたが、これらはどう違うのですか?またどっちがお得ですか?

A

雑損控除と災害減免法との違いは下記のとおりです。どっちがお得かは諸条件により異なりますので各自両方のケースを計算してみて有利な方を適用してください。(Q&A 7-3雑損控除と災害減免法 どっちがお得?をご参照ください。)

※東日本大震災により被害を受けた場合については平23震災特例法が施行されました。

国税庁HP「東日本大震災関連の国税庁からのお知らせ」をご参考ください。

| 雑損控除 | 災害減免法による所得税の軽減免除 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 損失の発生原因 | 災害・盗難・横領 | 災害のみ | ||||||||

| 対象となる資産 | 生活に通常必要な資産

(棚卸資産や業務用固定資産、生活に通常必要でない資産は除かれます。) |

住宅や家財 ただし、被害の程度が住宅や家財の価額の5/10以上であることが必要です。 |

||||||||

| 所得制限 | ありません。 | 1,000万円以下の人に限る。 | ||||||||

| 控除額又は減免額 | 控除額は次の①又は②のうちいずれか多い金額 ① 損害額-所得金額×1/10 ② 災害関連支出の金額-5万円 *損害額=損害発生時の時価- 保険金等 |

|

||||||||

| 控除不足額の繰越 | 控除しきれなかった金額は、翌年以後3年間繰越して控除することができます。 | できません。 | ||||||||

| 申告事項 | 災害関連支出の領収書を確定申告書に添付または提示 | 損失額の明細書を確定申告書に添付 |

Q

私は本年、火災により自宅に損害を受けました。私の合計所得金額は450万円で、火災による損害額は300万円です。このような場合には「雑損控除」と「災害減免法による軽減免除」とどちらを受けたほうが有利になりますか?どのように判断したらいいですか?

A

災害により被害を受けた場合、「雑損控除」と「災害減免法による軽減免除」とのどちらが有利かは、次の表のように判断することができます。

| 損害額 | その年分の合計所得金額 | 有利・不利の判断 |

| 合計所得金額 以下 | 500万円以下 | 災害減免法 有利 |

| 500万円超 750万円以下 | 個々のケースにより異なるので、それぞれのケースを計算して有利な方を選択 (損害額が少ないときはどちらかというと災害減免法が有利です。) |

|

| 750万円超 1,000万円以下 | ||

| 合計所得金額超 | ― | 雑損控除 有利 |

ご質問の場合においては、上の表に当てはめてみると、

・損害額が合計所得金額以下 (損害額300万円)

・その年分の合計所得金額が500万円以下 (合計所得金額450万円)

従って、災害減免法 有利

という判断が出てきます。ですから、両方計算することなく「災害減免法による軽減免除」を適用したほうが有利ということが分かります。

なお、上の表において損害額が合計所得金額超の場合には、その年分の合計所得金額に関係なく「雑損控除」有利となっているのは、「災害減免法による軽減免除」がその損害を受けた年しか受けられないのに対し、「雑損控除」は控除しきれない場合には3年間繰越すことができるからです。

(それぞれの計算方法については、

Q&A 6-2雑損控除の計算方法

Q&A 7-1災害減免法による軽減免除とは

Q&A 7-2雑損控除と災害減免法の違い をご参照ください。)

Q

私はサラリーマンですが、本年住宅ローンを組んで新築マイホームを購入しました。購入してすぐにその住宅に住み始めました。確定申告をして住宅ローン控除を受けるようにしようと思うのですが、どのような書類が必要になりますか?

A

まず住宅ローン控除が適用される要件に該当しているかどうか判断しなければなりません。ご質問の場合、新築マイホームということでありますから、適用要件は次のようになります。

・ 購入した住宅の床面積が50㎡以上であり、その2分の1以上の部分が居住用であること。

・ 住宅の新築や購入をしてから6ヶ月以内に本人が入居し、その年の年末まで引き続いて

居住していること。

・ 住宅ローンの償還期間が10年以上であること。

・ 譲渡所得の特例を受けていないこと。

・ 合計所得金額が2000万円以下であること。

上記要件に該当しており、住宅ローン控除を受けるとなれば、新築の場合には次の書類が必要となります。

・ 住民票の写し

・ 家屋及び敷地の登記簿謄本等及び売買契約書、請負契約書等

・ 「住宅取得資金に係る借入金の年末残高等証明書」(銀行等発行のもの)

・ 「住宅借入金(取得)等特別控除額の計算明細書」(税務署等にあります)

・ サラリーマンなどの場合には「源泉徴収票」

なおサラリーマンの場合、翌年以降は共有名義の場合などを除いては年末調整において住宅ローン控除を受けることができます。翌年以降は年末調整を受けるときまでに、次の書類を勤務先に提出してください。

① 税務署から交付される「給与所得者の住宅借入金等特別控除申告書」

「年末調整のための住宅借入金等特別控除証明書」

② 「住宅取得資金に係る借入金の年末残高等証明書」

この書類のうち①の書類については住宅ローン控除を受ける1年目の確定申告時に、「住宅借入金(取得)等特別控除額の計算明細書」の「4.控除証明書の要否」欄で「要する」に○をつけて提出しておけば、税務署から送られてきます。

Q

私はマイホームを建てるため、本年7月に銀行から2,000万円を借り入れ、その資金をもとにしてマイホーム用の土地(建築条件なし)を購入しました。年末においてまだ住宅は建てていませんが、翌々年の3月に住宅が完成するように計画をたてています。

この状態で本年の確定申告分からこの土地のための借入金残高で住宅ローン控除を受けることができますか?

A

まだ住宅が建っていないことから、そこには住んでいないということになります。住宅ローン控除の対象となるのは現に住んでいることが要件となりますので、この状態では住宅ローン控除の対象とは考えられません。

土地を購入するための借入金部分についても住宅ローン控除の対象となりますがその上に住宅があってその場所に現に住んでいるという要件がありますので、土地だけの状態では住宅ローン控除は受けることはできません。

このように土地を先に購入する場合について、ゆくゆく住宅を建築してその年分から住宅ローン控除を受けるつもりのときは、一定の要件として次のようなものがありますのでご注意ください。

・ 土地の取得から2年以内に控除の対象となる住宅を建てること

・ 建築条件付の土地を購入した場合には、土地の取得から3ヶ月以内に住宅にかかる請負工事契約をすることなど

Q

私は会社員なのですが、H23年10月に転勤命令がでて、H24年の4月から地方勤務が開始します。やむを得ず家族を連れて地方へ転居するのですが、5年すると元の勤務先に戻ってくる予定です。自宅についてはH20年から住宅ローン控除の適用を受けています。この住宅ローン控除に関して転勤中はどうなりますか?

A

本人がその住宅に住んでいないので、転勤中の間について住宅ローン控除を受けることはできません。しかし、転勤というやむを得ない事情により居住を中断していることになるので、一定の手続きをしておくと再び住みだした年から住宅ローン控除を受けることができるようになります。

住宅ローン控除の再適用が認められる一定の手続きとは、まず住宅に住まなくなる日までに次の届出書を所轄税務署長に提出していることが必要になります。

・ 「転勤の命令等に居住しないこととなる旨の届出書」

・ 税務署長から「年末調整のための住宅借入金等特別控除証明書」及び

「給与所得者の住宅借入金等特別控除申告書」の交付を受けている場合には、

その証明書及び申告書の未使用分

次に再適用を受ける最初の年分に、住宅借入金等特別控除を受ける金額について記載された確定申告書を提出する必要があります。ともに次の書類を添付することが必要になります。

・ 「住宅借入金(取得)等特別控除の計算明細書(再び居住の用に供した人用)」

・ 住民票の写し

・ 「住宅取得資金にかかる借入金の年末残高等証明書」

なお、再び居住し始めた年に住宅を賃貸していた場合には翌年からの再適用になるので注意してください。

《参考》

単身赴任の場合、原則生計を一にする親族が引続き居住している場合には転勤中も住宅ローン控除を受けることができます。

しかし、海外転勤に伴い単身赴任された場合は単身赴任期間中は生計を一にする親族が引続き居住していても住宅ローン控除は適用されませんのでご注意ください。

(租税特別措置法 41⑧⑨、租税特別措置法施工規則 18の21⑱⑲⑳)

Q

私はもともと所有していた土地に、本年(H23年)に住宅を新築し、住んでいます。その住宅は3階建てで、1階部分は店舗(クリーニング店)で2、3階部分が住居となっています。この新築については住宅ローンを借り入れ、その年末残高は2,350万円になっています。この建物の総床面積は150㎡(1階60㎡、2階60㎡、3階30㎡)で、建築費用は3,000万円でした。住宅ローン控除の適用要件にはあてはまっていると思いますが、一括の金額で計算してもいいですか?

A

住宅ローン控除は居住用家屋およびその敷地の用に供する住宅ローンが対象とされています。

住宅ローン控除の適用要件に該当しているとなれば、控除を受ける対象となるのは住宅ローン年末残高のうち、店舗部分をのぞいた居住部分のみになります。つまり、一括の金額ではなく、按分計算することになりますので、次のようになります。

① 家屋の居住用割合(居住用部分の面積÷家屋全体の面積)

(60㎡+30㎡)÷150㎡=60%

② 住宅ローン年末残高のうち居住部分にかかる金額(住宅ローン年末残高×①)

2,350万円×60%=1,410万円

③ 住宅ローン特別控除額(②×適用される控除率)

この場合はH23年に居住開始しているため適用される控除率は1%

1,410万円×1%=141,000円

よって、本年(H23年)に受けることのできる住宅ローン控除額は141,000円になります。

Q

私は公務員、妻は会社員です。本年において、私(債務者)と妻(連帯債務者)で住宅ローンを借り入れ、その資金で夫婦共有名義の自宅を購入しました。確定申告で住宅ローン控除を受けられるのは分かっているのですが、二人とも住宅ローン控除を受けることができるのですか?

なお、住宅の持分は私と妻とそれぞれ二分の一ずつです。

A

夫婦それぞれが債務者と連帯債務者であることから、それぞれに借入金があると考えられ、夫婦お二人とも住宅ローン控除が受けられます。

共有名義の場合については、共有名義人それぞれに要件を満たす借入金があるときには、その名義人それぞれが住宅ローン控除を受けることができます。ここでいう「それぞれに要件を満たす借入金がある」というのは次のような場合が挙げられます。

・ 夫婦共働きでそれぞれに収入があり、夫婦別々に住宅ローンを組んでいる場合

・ いずれかの名前で住宅ローンを組み、もう一人がその住宅ローンの連帯債務者に

なっている場合

など

なお、ここで注意していただきたいのが、「いずれかの名前で住宅ローンを組み、他の一人がその住宅ローンの連帯保証人になっている場合」です。この場合は連帯債務者ではなく、連帯保証人であるため、それぞれに借入金があるとは認められません。

よってそれぞれが住宅ローン控除を受けることはできず、債務者である方のみに住宅ローン控除が適用されることになります。

また、もし住宅の持分(所有権)が100%夫のものであるようなときは、連帯債務であっても、妻が住宅ローン控除を受けることはできません。連帯債務の場合、原則として住宅の持分に応じた借入金がローン控除の対象となります。

Q

私は現在住んでいる家を銀行から500万円借入れて、増築をしようかと考えているのですが、友達から「買ったときだけではなくて、増築でも住宅ローン控除が使えるらしいよ。」と言われました。借入金を使っての増築であれば住宅ローン控除の適用を受けることができるのでしょうか?

A

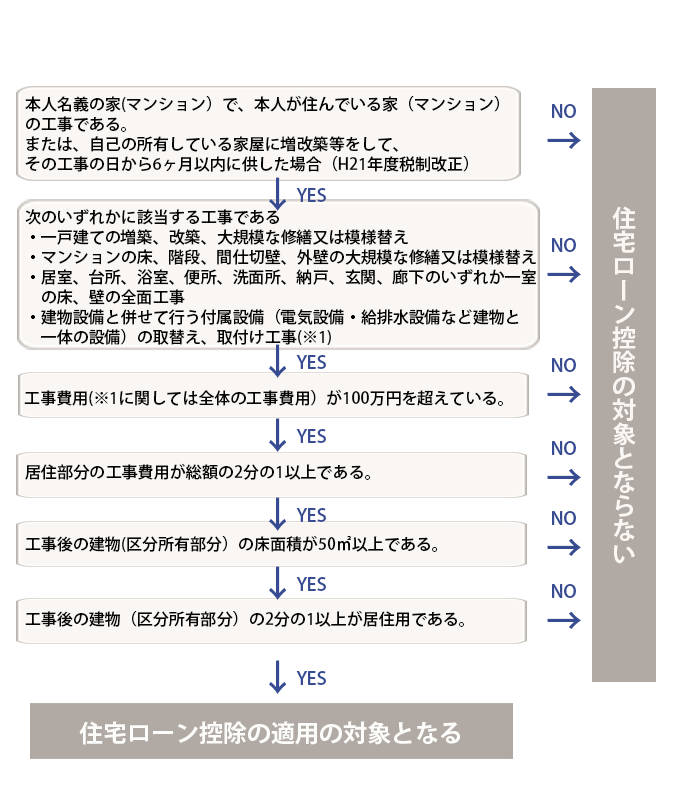

どんな増改築等に対しても住宅ローン控除の対象となるわけではありません。

その増改築等が住宅ローン控除の対象となる要件を満たしているかどうかを判定する必要があります。次のチャートで判定してみましょう。

(※1) 「建物工事と併せて行う付属設備の取替え・取付け工事」には、次のような工事があてはまります。

・台所の床全体のフローリング張替工事と一緒に行うシステムキッチン取付工事

・トイレの壁・床の張替工事と一緒に行う便器の取替工事 など

また、住宅購入時にローン控除の適用を受けていて、現在も引続き適用中であっても改めて確定申告すればローン控除が受けられます。この場合、既存の住宅ローン残高にリフォームローンの残高を加算してローン控除額が計算されます。

Q

私たち夫婦は共働きで、このたび夫婦共有名義(所有割合は夫50%、妻50%)であるマンションのリフォームをしました。リフォーム費用は700万円で、リフォームに充てるため銀行ローンを借入れました。

そのリフォーム費用は夫婦それぞれ350万円ずつ負担することにし、銀行のローンは同じ借入れ条件で半分ずつを夫婦別々に借り入れ、年末残高はそれぞれ250万円です。

この場合、住宅ローン控除は受けられるのでしょうか?また、受けられるのであれば夫婦別々に受けられるのでしょうか?

A

まずリフォームについての適用要件にすべて該当しているかどうかの判断が必要です。

Q&A 8-6住宅ローン控除の対象となる増改築に記載のあるチャートをご参考に、要件をすべて満たしているかチェックしてください。

適用要件に満たしていれば、次は計算になります。リフォームの場合の住宅ローン控除の計算方法も、新築又は購入の場合の住宅ローン控除の計算方法と同じようにおこないます。(Q&A 8-5夫婦共有住宅のローン控除をご参照ください。)

ご質問の場合では「リフォーム費用も半分ずつ負担、ローンも半分ずつ借入れ」ということですので、それぞれが負担していることが明確であり、夫婦別々に住宅ローン控除を受けることができます。

夫婦それぞれに対しての控除が適用される対象額は共有持分割合で按分します。対象額はそれぞれの借入金等の年末残高とリフォーム費用とのうちいずれか小さい金額となります。

よって250万円 < 350万円 ∴250万円となります。つまり、夫250万円、妻250万円がそれぞれ対象額となりますので、その金額に控除率をかけて住宅ローン控除額を算出することになります。

(租税特別措置法 26⑲⑳)

Q

私たち夫婦は共働きで、このたび夫婦共有名義(所有割合は夫50%、妻50%)であるマンションのリフォームをしました。リフォーム費用は700万円で、リフォームに充てるため銀行ローンを借入れ、年末残高は500万円になっています。このリフォーム費用は夫である私が全額負担し、銀行のローンも私の名前だけで借入れました。

適用要件にはあてはまっていましたが、この場合の住宅ローン控除もQ&A 8-7共有住宅のリフォーム費用 ①」のように計算するのですか?

A

この場合はまた異なります。違いは「リフォーム費用は夫である私が全額負担することにし、銀行のローンも私の名前だけで借入れました」ということです。この事実から妻は負担していないことになります。ですから、妻はこのリフォームに関して住宅ローン控除を受けることはできません。

また、夫に関しても全額負担し、借入れも自分の名前だけで行っているといっても、夫の所有割合が50%なので、残りの50%部分については妻のためにおこなったリフォームとなり、夫自身が所有する建物に対する増改築にはなりません。夫に対して住宅ローン控除が適用される対象額は次のようになります。

① 借入金等の年末残高 500万円

② リフォーム費用(持分割合で按分) 700万円×50%=350万円

③ 控除が適用される対象額 ① > ② ∴350万円

したがって夫は350万円に控除率をかけた金額が住宅ローン控除額となります。

しかし、リフォーム後に、負担額に応じて持分を変更登記した場合には、その変更登記後の持分割合により計算することになりますのでご注意下さい。

なお、連帯債務の場合には上記の計算で①の借入金等の年末残高に借入れ割合をかけていきます。

Q

私は昨年もともと住んでいた家を売って、本年いい物件が見つかったので新たに住宅ローンを借りて家を買い、新居生活をしています。売ったとき、買ったときの資料は次の通りです。本年から住宅ローン控除は受けられますか?

【売却時(昨年)】

・ 売却価額 5,000万円

・ 昨年譲渡益が出たため、3,000万円特別控除を適用。

【購入時(本年)】

・ 購入価額 3,500万円

・ 住宅ローン年末残高 3,450万円

A

土地や建物を売ったときに譲渡益が生じた場合には「居住用財産の譲渡の特例(3,000万円控除・軽減税率・買換特例)」が適用できます。新しい家に入居した年、あるいはその前年、前々年において、その特例(居住用財産の買換特例等を除く。)を適用したときは住宅ローン控除の適用はできません。両方の特例を適用できるとすると優遇しすぎであるため、どちらか一方のみという選択適用になっています。

正確に言うと、さらに新居に入居した年の翌年、翌々年まで選択適用の範囲の期間となるため、翌年や翌々年に売却予定をしていて特例を使いたいと思っている人は、入居した年に住宅ローン控除を受けてしまうと売却したときに「居住用財産の譲渡の特例(3,000万円控除・軽減税率・買換特例)」が適用できなくなるので気をつけてください。

ご質問の場合についても、売却時に3,000万円特別控除を適用しているため、本年において住宅ローン控除の適用を受けることはできません。

なお、譲渡損が生じたときの損益通算の特例と住宅ローン控除は併用可能なので忘れないようにしましょう。

Q

私は前々年にローンで住宅を購入し、その年より住宅ローン控除を受けています。本年の12月分の返済が遅れてしまい、翌年の1月になってから支払っています。返済が遅れていますが、本年の住宅ローン控除は受けられるのでしょうか?

また、その遅れていた12月分の遅延損害金も返済時に一緒に支払っていますが、この遅延損害金は住宅ローンの年末残高に加えて、住宅ローン控除を受けることができますか?

A

住宅ローン控除の計算上使用する借入金等の年末残高は、返済計画表などに記載されている予定の年末残高ではなく、実際の年末残高の金額になります。ですから、返済が遅れたとしても、借入金がなくなったわけではないので年末時点での残高により住宅ローン控除を受けることができます。

遅延損害金についてですが、借入金等の年末残高は借入金等の元本部分であり、遅延損害金は罰金的な部分になります。ですので、遅延損害金については住宅ローン控除の対象とはなりません。あくまでも「住宅取得資金にかかる借入金の年末残高等証明書」に記載されている金額が住宅ローン控除の対象となります。

また返済が遅れたこととは反対に予定よりも繰り上げて返済した場合には、繰り上げ返済してもなお、当初の初回返済月から繰り上げ返済後の最終返済予定月まで10年以上あるという場合には、引き続き住宅ローン控除の適用を受けることができます。

繰り上げ返済したことによって10年未満になってしまった場合には、いくら借入金の残高が残っていたとしても、その年から先については住宅ローン控除を受けることはできなくなります。

なお、住宅ローンの借換えをおこなったことによる繰り上げ返済の場合には、新たな住宅ローンの年末残高について住宅ローン控除が適用される場合があります。

(租税特別措置法 41-14,41―17)

Q

私は住宅ローン控除を5年前から受けております。本年、金利の低い住宅ローンへの借り換えを行いました。引き続き、住宅ローン控除を受け続けることは可能ですか。

A

住宅ローン控除の対象となる借入金は、住宅の新築や購入、増改築等のために必要な借入金でなければなりません。したがって、住宅ローンの借り換えによる新しい住宅ローンは原則として住宅ローン控除の対象となりません。

しかし、次の二つの要件に当てはまる場合には住宅借入金等特別控除(住宅ローン控除)の対象となる住宅ローン等として取り扱われます。

《要件》

①新しい住宅ローン等が当初の住宅ローン等返済のためのものであることが明らかであること。

②新しい住宅ローン等が10年以上の償還期間であることなど住宅借入金等特別控除の対象となる要件に当てはまること。

(措法41、41の2、措通41-16)

大阪事務所

〒530-0002

大阪市北区曾根崎新地2丁目3番3号

桜橋西ビル9階

050-7101-1931

大阪メトロ 四つ橋線 西梅田駅 9(C-57)出口より徒歩1分

JR学研都市線 北新地駅 9(C-57)出口より徒歩1分

JR大阪駅 桜橋口より南に 徒歩8分

東京事務所

〒107-0062

東京都港区南青山2丁目4-15

天翔南青山ビル 413号

050-7101-1932

青山一丁目駅 5番出口から徒歩2分

Copyright ©AIC Tax Co. All Rights Reserved.